フォワードレートのモデリング入門

カリフォルニア工科大学のYoutube動画「フォワードレートのモデリング入門」について要点と要約をまとめました

3つの要点

- 要点1

フォワードレートモデルは固定収益市場や債券を理解するために導入されました。 - 要点2

債券価格とフォワードレートは相互に関連しており、観測された債券価格からフォワードレートを復元することができます。 - 要点3

HJMモデルはフォワードレートを拡散プロセスとしてモデル化し、複数の要素やキャリブレーションの柔軟性を提供します。モデルパラメータの選択はアービトラージ条件の要件によって制約されます。

要約

フォワードレートのモデリングについて

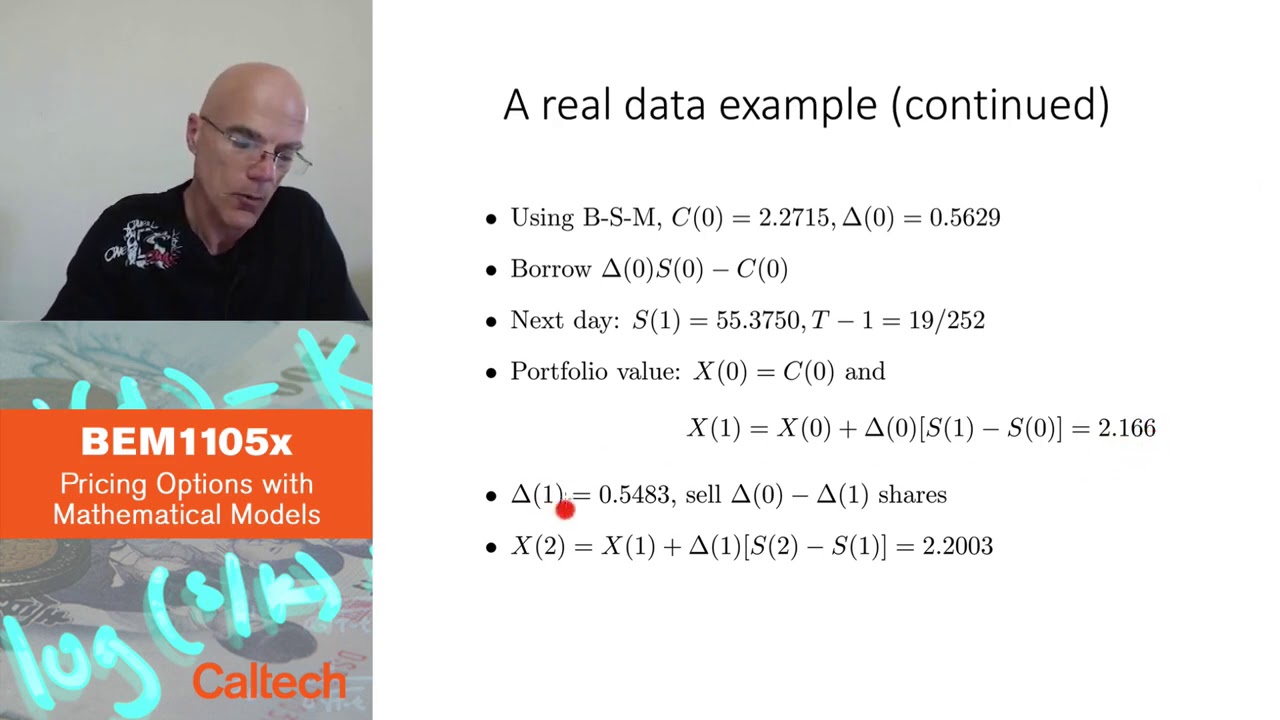

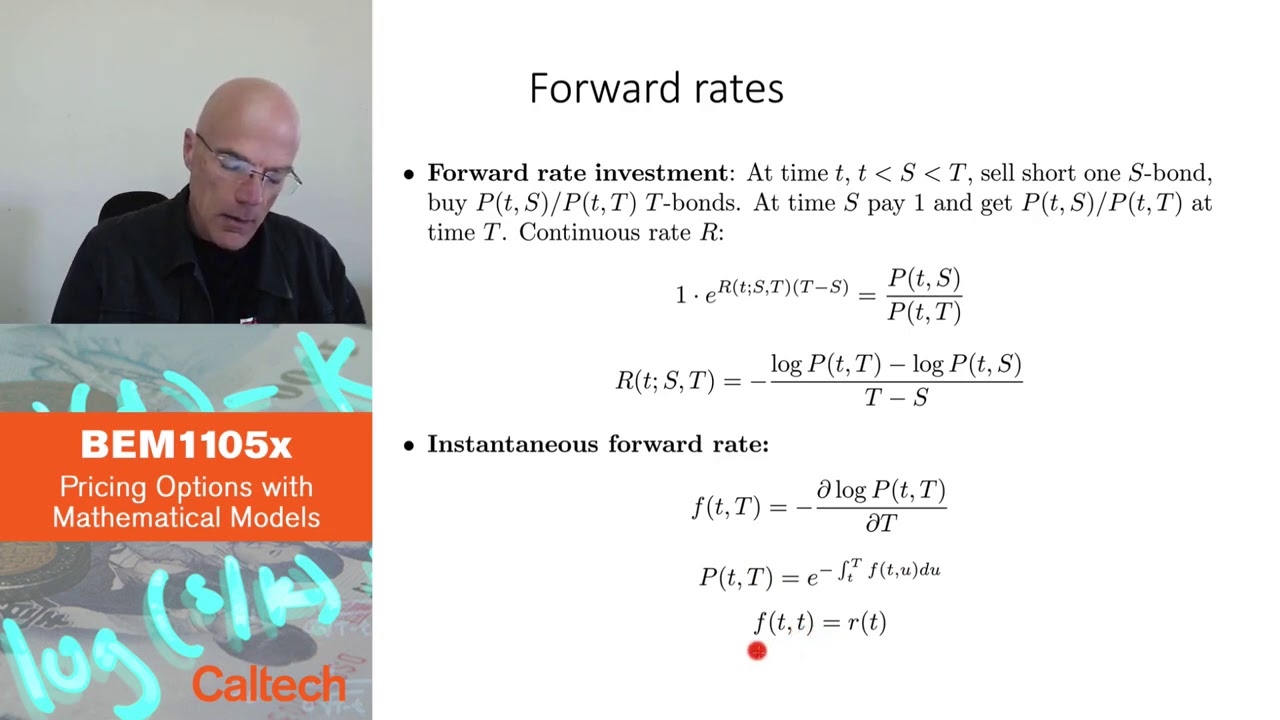

1980年代後半から1990年代初頭にかけて、フォワードレートのモデルが導入され、固定収益市場や債券をより理解するために役立ちました。これらのモデルでは、フォワードレートを時間とともに変化するランダムプロセスとして扱います。瞬間フォワードレートは、債券価格の寿命の差で割った対数の差の極限として定義され、債券価格の寿命に関する対数の導関数としてモデル化することができます。

債券価格とフォワードレートの関係

債券価格は、フォワードレートの寿命に関する負の積分の指数関数として表現することができます。逆に、債券価格の対数の導関数を取ることで、フォワードレートを債券価格から求めることができます。この関係により、観測された債券価格からフォワードレートを復元することが可能となります。フォワードレートではなくショートレートをモデリングすることで、キャリブレーションのためのより直接的で実用的なアプローチが可能となります。

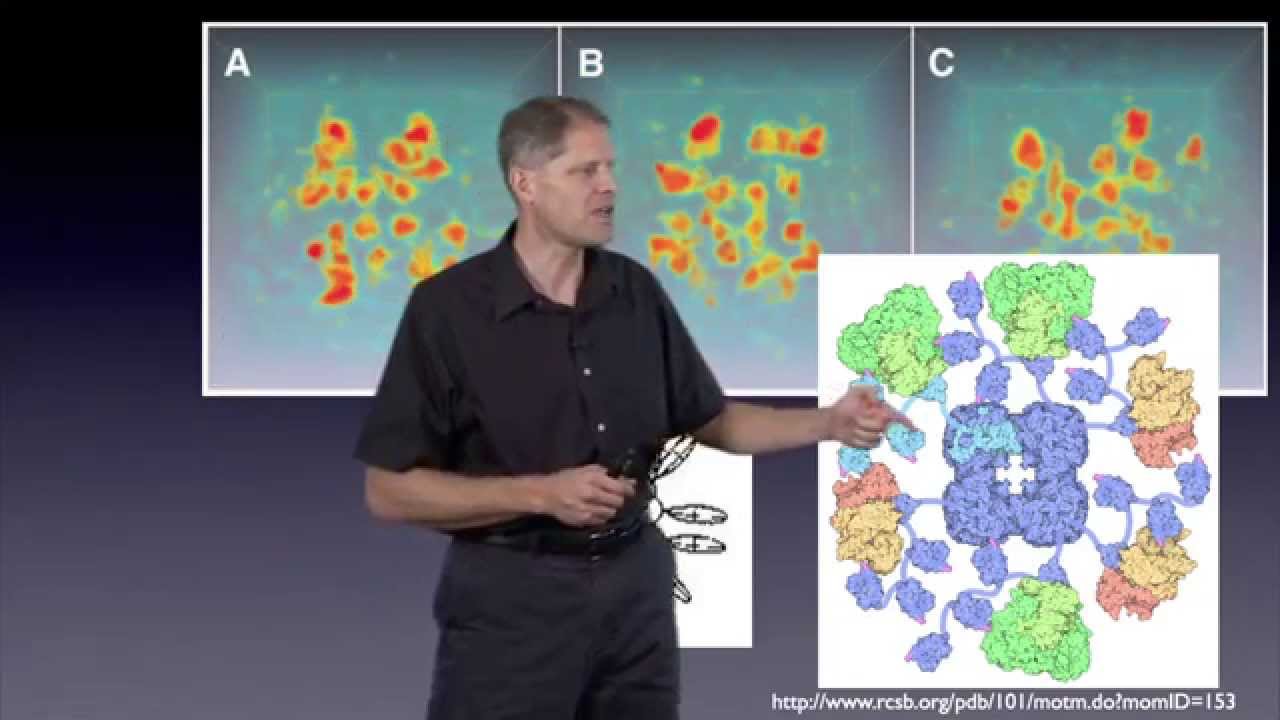

ヒース・ジャロー・モートンモデルによるフォワードレートのモデリング

ヒース・ジャロー・モートン(HJM)モデルでは、フォワードレートをブラウニアンモーションに似た拡散プロセスとしてモデル化することを提案しています。フォワードレートのドリフトは時間と寿命の関数で表され、ボラティリティも時間と寿命の関数です。このモデルでは、複数の要素を導入することができ、ジャンプのないフォワードレートに対する最も一般的なモデルとされています。

アービトラージ条件とモデルパラメータの制約

HJMモデルでのドリフトとボラティリティ関数の選択は任意ではありません。価格付け確率の下で、割引債価格はアービトラージ機会を回避するためにマルチングールとならなければなりません。これはモデル内のパラメータの選択に制約を課します。ボラティリティ関数は自由に選択することができますが、アービトラージ条件が満たされるようにドリフト関数は選択されます。

▼今回の動画

編集後記

▼ライターの学び

フォワードレートのモデリングについて学びました。このモデルは債券市場や固定収益市場を理解するために重要です。

▼今日からやってみよう

今日から観測された債券価格からフォワードレートを復元する方法を実践してみましょう。