ボンドオプションのためのBlack-Scholes-Merton式の紹介

カリフォルニア工科大学のYoutube動画「ボンドオプションのためのBlack-Scholes-Merton式の紹介」について要点と要約をまとめました

3つの要点

- 要点1

ボンドオプションのためのBlack-Scholes-Merton式の説明 - 要点2

Black-Scholes-Merton式の適用条件 - 要点3

Black-Scholes-Merton式の応用と利用

要約

Black-Scholes-Merton式とは

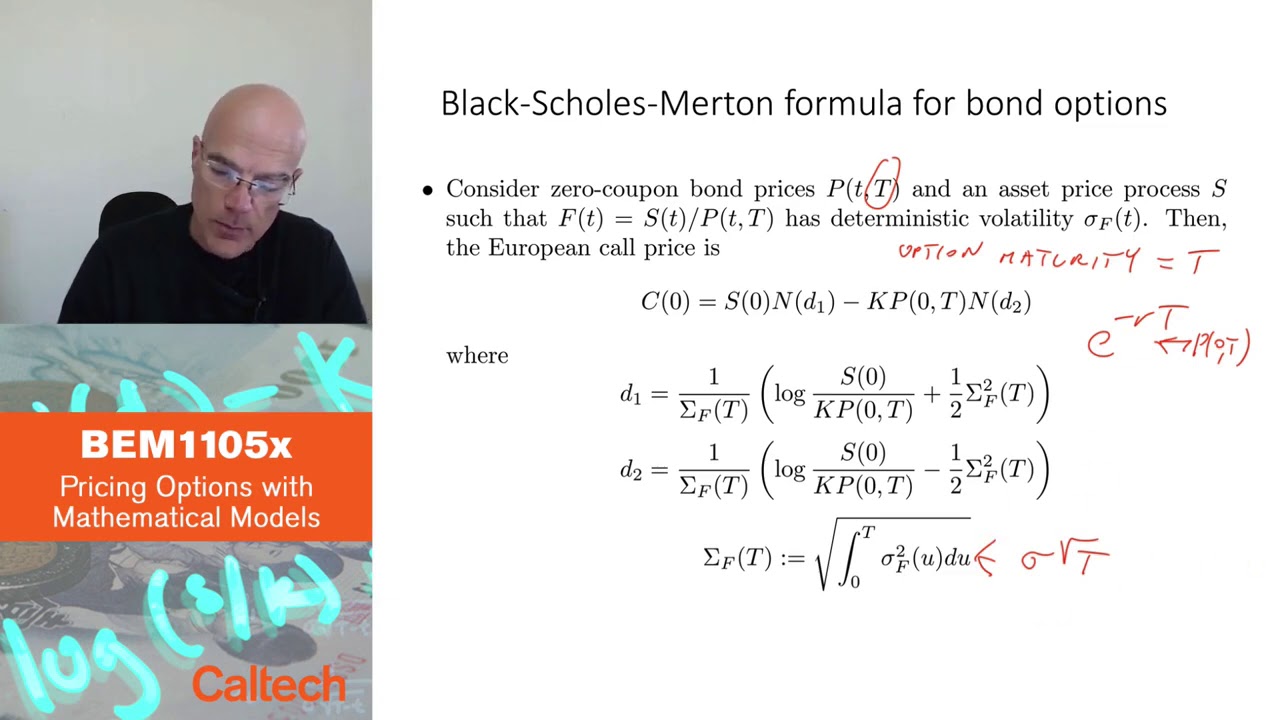

このスピーチでは、ボンドオプションのためのBlack-Scholes-Merton式について説明しました。この式は、ボンドのコールオプションの価格を計算するために使用されます。式は、分子として1つの資産と、コールオプションの基礎資産としてもう1つの資産を使用します。この式はBlack-Scholes式に似ていますが、ボンド価格と基礎資産のボラティリティを考慮するためにいくつかの修正が加えられています。

Black-Scholes-Merton式の条件

ボンドオプションのためのBlack-Scholes-Merton式を適用するためには、特定の条件を満たす必要があります。重要な条件の1つは、基礎資産と分子債価格の比率が確定的なボラティリティを持つことです。この条件により、式を効果的に使用することができます。さらに、式はランダムな可能性がある金利を考慮し、債価で置き換えます。ボラティリティは時間的に依存する場合もあり、式の修正が必要です。

Black-Scholes-Merton式の応用と利用

ボンドオプションのためのBlack-Scholes-Merton式は、ボンドのコールオプションの価格設定において貴重なツールです。この式は、Vasicekモデルや他のアフィンモデルを含むさまざまなモデルで使用することができます。式を適用することで、オプションの満期と基礎債の考慮により、ボンドのコールオプションの価格を決定することができます。式は基礎資産のボラティリティと金利を考慮しており、正確な価格設定が可能です。

アフィンモデルにおけるボンドとコールオプションの価格設定

Black-Scholes-Merton式は、ボンドオプションの価格設定だけでなく、アフィンモデルにおける債券の価格設定にも利用できます。短期金利やフォワードレートのモデルを使用することで、債券やコールオプションの価格を決定することができます。この式は特にVasicekモデルなどのモデルで有用であり、短期金利が確定的な特性を持つ場合に適しています。ボンドとコールオプションの価格設定においてBlack-Scholes-Merton式を理解し、活用することはさまざまな金融モデルで重要です。

▼今回の動画

編集後記

▼ライターの学び

Black-Scholes-Merton式を通じて、ボンドオプションの価格設定における重要な要素を学びました。式は基礎資産のボラティリティと金利を考慮することで、正確な価格設定が可能です。

▼今日からやってみよう

今日からBlack-Scholes-Merton式を使用して、ボンドオプションの価格設定を行ってみましょう。式に必要な条件を確認し、適切な修正を加えることで、正確な価格を計算することができます。