ストキャスティックボラティリティモデルとリスクニュートラル確率の理解

カリフォルニア工科大学のYoutube動画「ストキャスティックボラティリティモデルとリスクニュートラル確率の理解」について要点と要約をまとめました

3つの要点

- 要点1

リスクニュートラル確率を推定するために、ストキャスティックボラティリティモデルが市場で役立ちます。これは、完全なデータや流動的に取引されるデリバティブがなくても可能です。 - 要点2

株価とボラティリティに独立したランダムモーションを導入することで、無限に多くのリスクニュートラル確率を構築することができます。 - 要点3

実際の取引では、モデルを簡略化するために仮定が行われ、パラメータが推定され、オプション価格の計算が可能となります。ただし、観測できないボラティリティに依存することは計算プロセスに複雑さをもたらします。

要約

ストキャスティックボラティリティモデルの理論

理論的には、市場はモデルが完全であるか不完全であるかに関係なく、リスクニュートラル確率を推定するために1つのキューのみを使用します。しかし、歴史データや流動的に取引されるデリバティブがない新しい市場では、適切なモデルとパラメータを選ぶことが難しい問題となります。

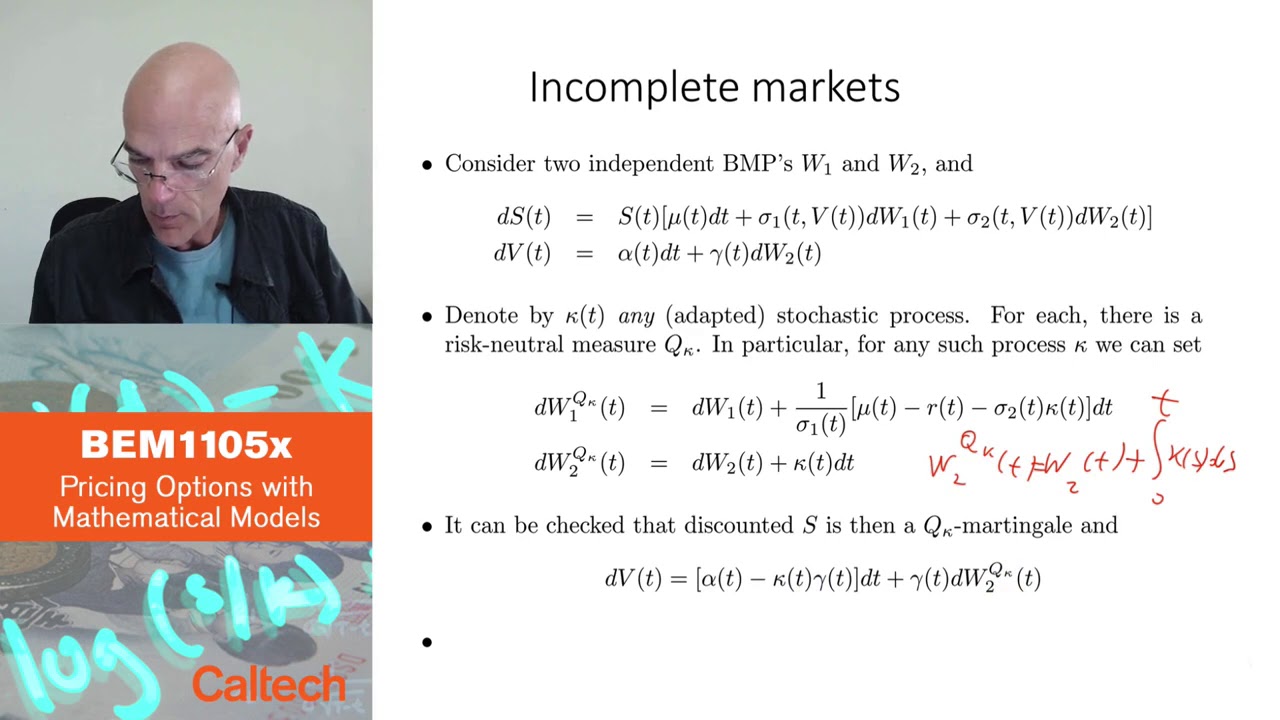

リスクニュートラル確率の構築

株価(S)に2つの独立したランダムモーションとボラティリティ(V)に1つのランダムモーションを導入することで、無限に多くのリスクニュートラル確率を構築することが可能です。将来を予測しない任意のプロセス(κ)を使用して、リスクニュートラル確率(qκ)を作成することができます。これにより、割引株価はマルチンゲールとなります。

実践的な応用とキャリブレーション

実際の取引では、定数パラメータを仮定するなど、モデルを簡略化するための仮定が行われます。これらのパラメータは市場のオプションデータから推定されます。得られたストキャスティックボラティリティモデルは、偏微分方程式によって表現され、流動的に取引されるオプションの価格を計算するために解かれます。

価格計算の課題

ストキャスティックボラティリティモデルでのオプション価格の計算は、観測できないボラティリティに依存するため、課題となる場合があります。ボラティリティを推定するための方法はありますが、価格設定プロセスに複雑さを加えます。しかし、ボラティリティに関するオプション取引の進歩により、ボラティリティの推定はより精緻になっています。

▼今回の動画

編集後記

▼ライターの学び

ストキャスティックボラティリティモデルとリスクニュートラル確率について学びました。モデルの簡略化やパラメータの推定など、実際の取引で使用される手法についても理解しました。

▼今日からやってみよう

今日からストキャスティックボラティリティモデルを使用してリスクニュートラル確率を推定してみましょう。また、オプション価格の計算において観測できないボラティリティに対処する方法を探求してみることができます。