ブラック・ショールズ・メルトンモデルにおけるリスクニュートラルプライシングの理解

カリフォルニア工科大学のYoutube動画「ブラック・ショールズ・メルトンモデルにおけるリスクニュートラルプライシングの理解」について要点と要約をまとめました

3つの要点

- 要点1

ブラック・ショールズ・メルトンモデルにおけるリスクニュートラルプライシングは、クレームの割引ペイオフのリスクニュートラル確率の期待値を求めることを含みます。 - 要点2

リスクニュートラル確率qは、割引株価がマルチンゲールであることを保証し、株価が銀行口座のリターン率と平均的に振る舞うことを意味します。 - 要点3

ギルサノフの定理により、リスクフリーレートで実際のリターン率を置き換え、リスクニュートラル確率qの下でブラウン運動である新しいプロセスを得ることができます。これにより、裁定取引のない完全なモデルが実現します。

要約

ブラック・ショールズ・メルトンモデルにおけるリスクニュートラルプライシング

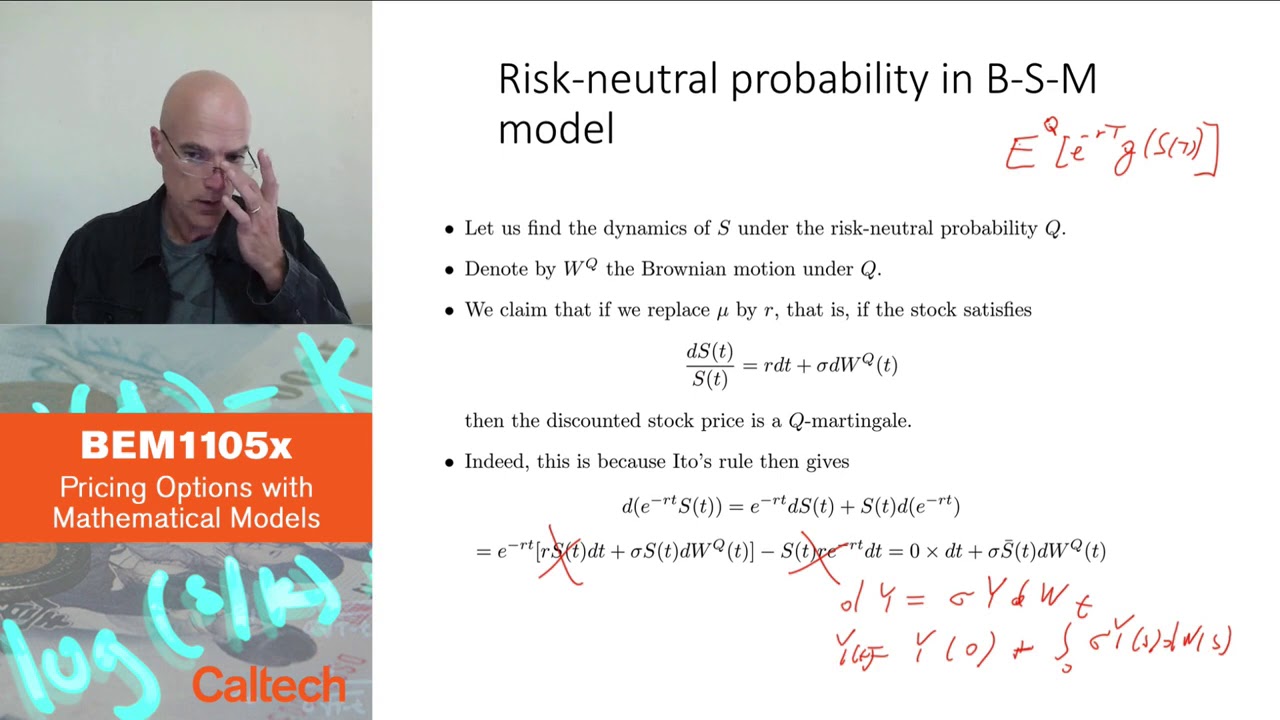

リスクニュートラルプライシングは、ブラック・ショールズ・メルトンモデルにおいてオプションの価格を計算するための方法です。これは、クレームの割引ペイオフのリスクニュートラル確率qの期待値を求めることを含みます。この式により、ヨーロピアンパス非依存オプションの価格を計算することができます。

リスクニュートラル確率の存在

ブラック・ショールズ・メルトンモデルでは、リスクニュートラル確率qは、割引株価がマルチンゲールであるように定義されています。これは、割引資産プロセスもマルチンゲールであることを意味します。このような確率を見つけることにより、株価が銀行口座のリターン率と平均的に振る舞うことが保証されます。この仮定により、qの下での株価の期待値を計算し、実際のリターン率を銀行口座のリターン率で置き換えることができます。

ギルサノフの定理とユニークなリスクニュートラル確率

ギルサノフの定理は、ブラウン運動に定数倍の時間を加えたプロセスがブラウン運動であるという確率qが存在することを述べています。ブラック・ショールズ・メルトンモデルでは、この定理により、実際のリターン率をリスクフリーレートで置き換え、リスクニュートラル確率qの下でブラウン運動である新しいプロセスwqを得ることができます。このユニークな確率は、割引株価がマルチンゲールであることを保証します。

ブラック・ショールズ・メルトンモデルにおけるリスクニュートラルプライシングの意義

ブラック・ショールズ・メルトンモデルにおけるリスクニュートラル確率の存在は、裁定取引がなく、モデルが完全であることを意味します。これは、どのようなクレームも株式と銀行口座で取引することによって複製することができることを意味します。リスクニュートラル確率の下で株価の振る舞いを理解することにより、株価の期待値を計算することでオプションの価格を効果的に算出することができます。

▼今回の動画

編集後記

▼ライターの学び

リスクニュートラルプライシングの概念とその背後にある数学的な理論を学びました。このモデルは、オプションの価格を効果的に算出するための重要な手法です。

▼今日からやってみよう

今日からリスクニュートラルプライシングを使ってオプションの価格を計算してみましょう!これにより、投資やリスク管理の意思決定に役立つことができます。