固定収益市場における金利率と利回りのモデリングの紹介

カリフォルニア工科大学のYoutube動画「固定収益市場における金利率と利回りのモデリングの紹介」について要点と要約をまとめました

3つの要点

- 要点1

金利率と利回りのモデリングの目的と利点について学びました。 - 要点2

短期金利をモデリングすることの利点と、債券価格の計算における重要性について学びました。 - 要点3

モデルパラメータのキャリブレーションの重要性と、債券市場の正確な表現に向けた取り組みについて学びました。

要約

モデリング金利率と利回りの導入

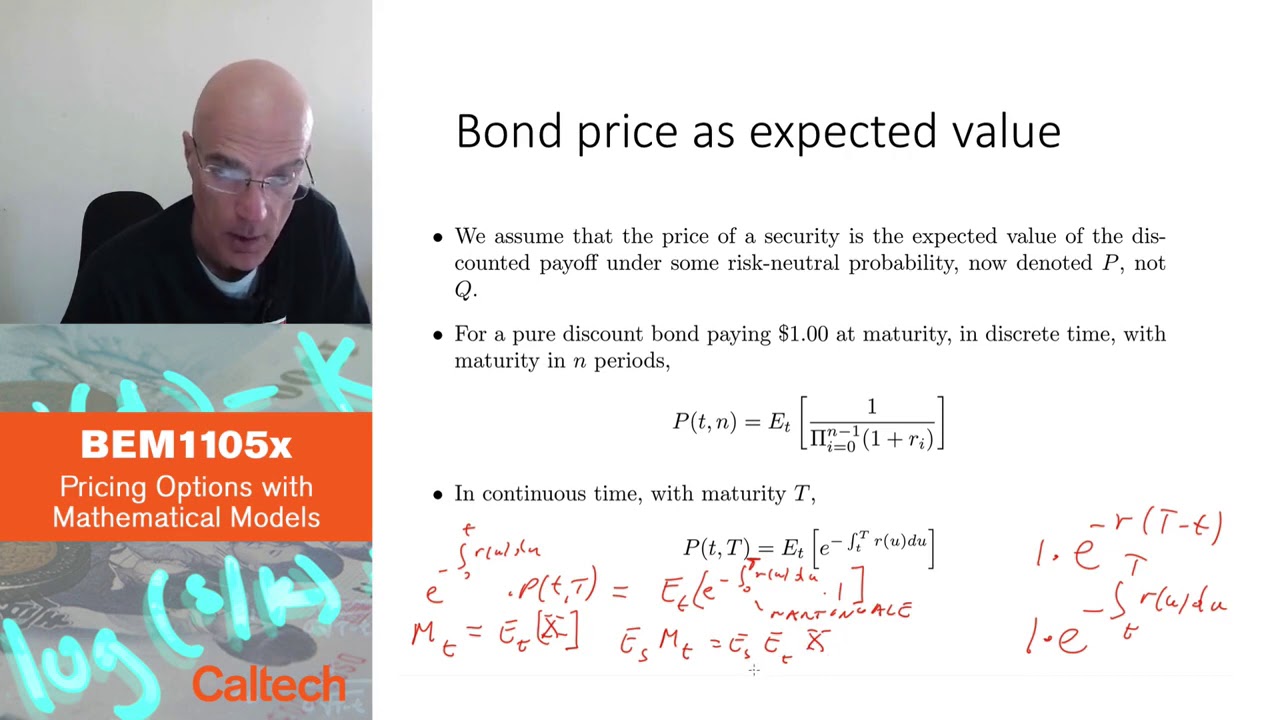

固定収益市場におけるデリバティブのコースの最終週では、金利率と利回りを確率過程としてモデリングすることに焦点を当てています。以前は、確定論的な観点から債券と固定収益について議論しました。しかし、今回は時間の経過に伴う金利率のランダム性を考慮したモデルを探求したいと思います。これにより、債券価格と利回りをより良く理解し、予測することができます。

債券価格の計算のための短期金利のモデリング

固定収益市場のモデリングでは、2つの選択肢があります。債券価格を直接モデリングするか、短期金利をモデリングしてから債券価格を計算するかです。歴史的には、後者の短期金利を直接モデリングする方法が好まれてきました。なぜなら、異なる満期日の債券価格をモデリングすることは複雑であり、裁定取引の機会を生じる可能性があるからです。短期金利をモデリングすることで、割引債券価格が価格設定確率の下でマルチンゲールとなり、裁定取引の可能性がなくなります。

モデルを用いた債券価格のキャリブレーション

これらのモデルの主な目的は、直接的に債券価格を計算することではなく、観測された債券価格や利回りを用いてモデルパラメータをキャリブレーションすることです。モデルに基づいて理論的な債券価格を計算し、観測された価格と比較することで、モデルパラメータをデータに適合させることができます。このキャリブレーションプロセスにより、債券市場を正確に表現し、オプションやその他のデリバティブの価格設定に利用できるモデルを見つけることができます。

債券に対するコールオプションの価格設定

これらのモデルの具体的な応用の一つは、債券に対するコールオプションの価格設定です。満期日がtauである債券に対する満期日がTであるコールオプションの価格を計算するには、価格設定確率の下で割引償還価格の期待値を計算する必要があります。償還価格と行使価格の差額を考慮し、その正の部分のみを考慮します。この計算は離散時間モデルと連続時間モデルの両方で行うことができ、現在の債券価格とモデルパラメータに基づいてコールオプションの公正価格を決定することができます。

▼今回の動画

編集後記

▼ライターの学び

金利率と利回りのモデリングは、債券市場の理解と予測に役立つ重要な手法です。特に、短期金利のモデリングとモデルパラメータのキャリブレーションは、債券価格の計算とオプションの価格設定において重要な役割を果たします。

▼今日からやってみよう

今日から金利率と利回りのモデリングについてさらに学び、実際の債券市場のデータを用いてモデルパラメータをキャリブレーションすることで、債券価格の予測やオプションの価格設定に取り組んでみましょう!