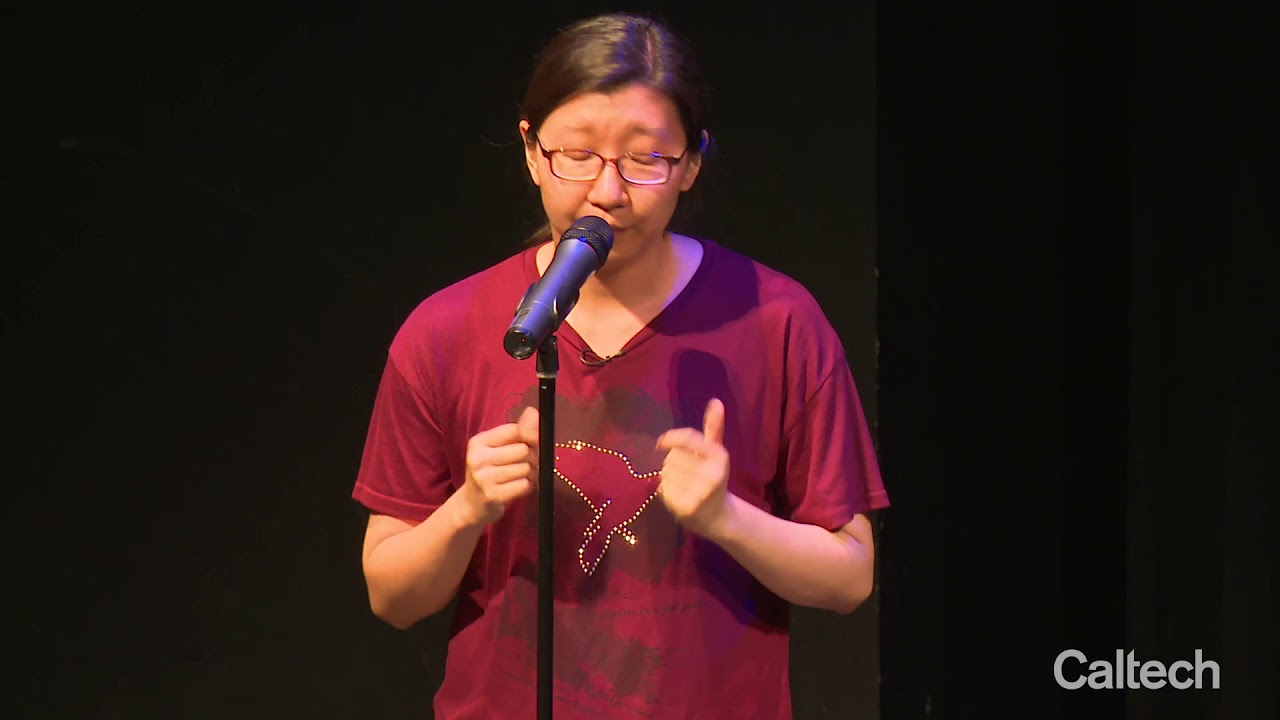

ブラック・ショールズモデルにおけるコールオプションの価格設定

カリフォルニア工科大学のYoutube動画「ブラック・ショールズモデルにおけるコールオプションの価格設定」について要点と要約をまとめました

3つの要点

- 要点1

1. 株価ダイナミクスを最終株価で記述し、特定の変数を置き換える式を使用する - 要点2

2. コールオプションの価格計算を割引と指示関数の期待値、株価が行使価格よりも大きい確率の計算に分割する - 要点3

3. ブラック・ショールズ公式の導出によって、オプションの価格設定を行う

要約

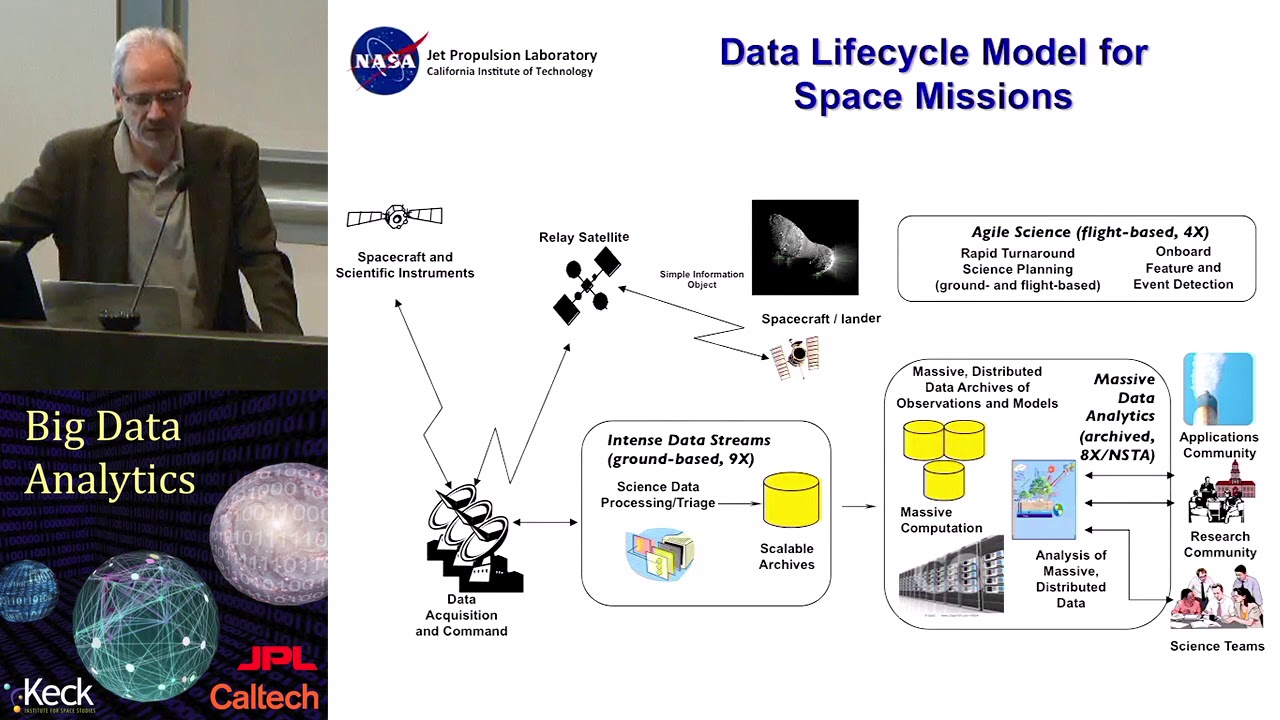

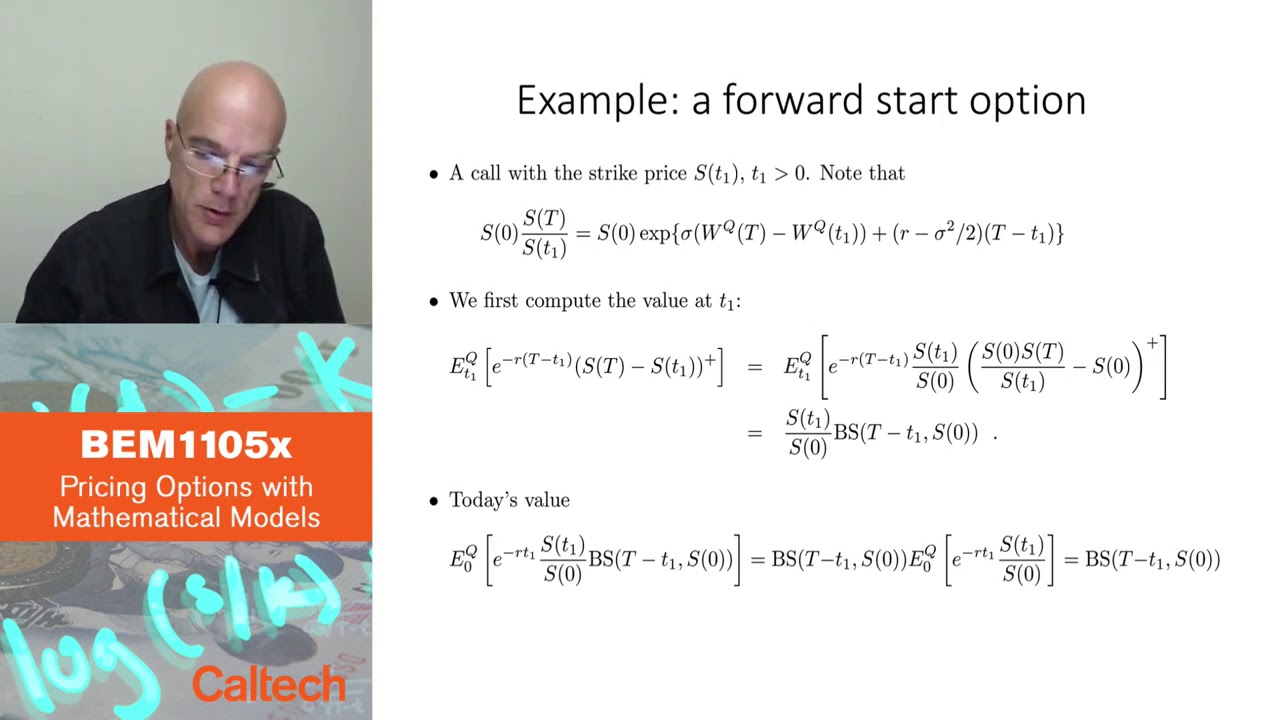

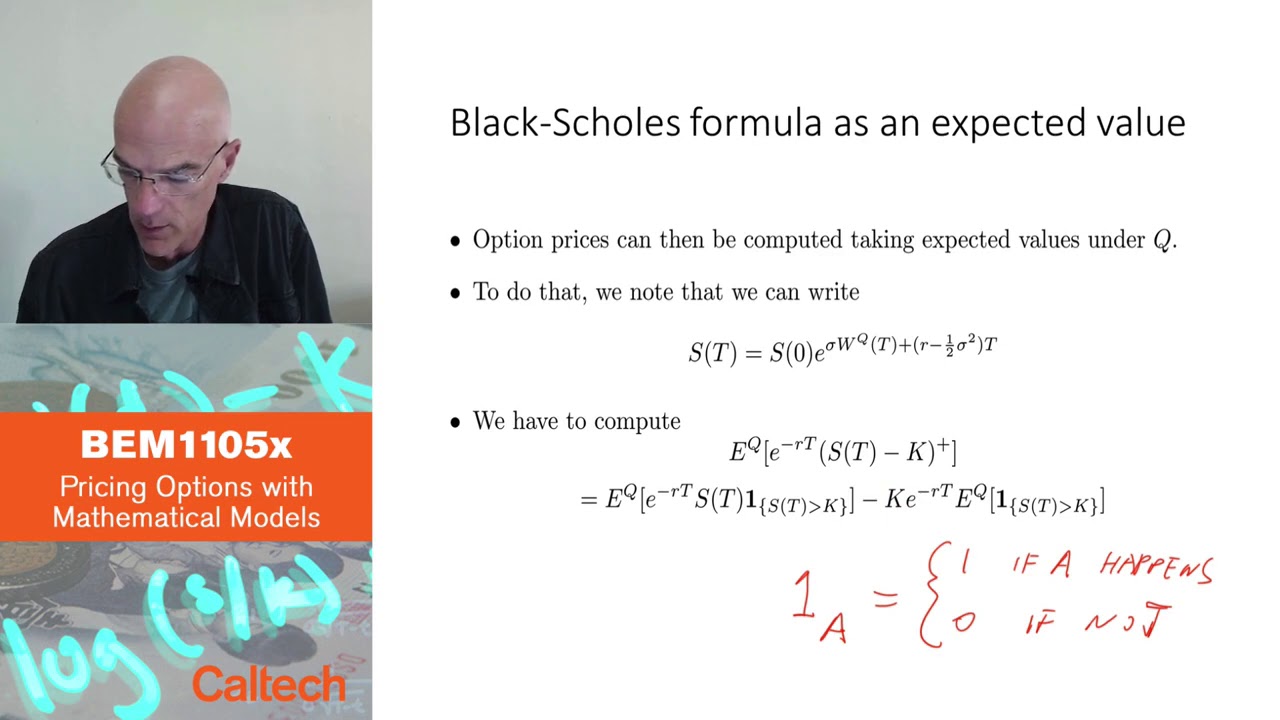

株価ダイナミクスの記述

この講演では、ブラック・ショールズモデルにおけるコールオプションの価格設定方法について説明します。まず、株価ダイナミクスを最終株価の形で記述し、特定の変数を置き換える式を使用することができます。リスク中立確率の下では、満期時の株価は正規分布に従います。最終株価にのみ依存するオプション価格を計算するために、正規分布の関数の期待値を計算する一般的な式を使用します。これは積分または数値計算法を用いて行うことができます。

コールオプションの価格計算の手順

次に、コールオプションに焦点を当て、計算を2つの部分に分割します。最初の部分では、割引と指示関数の期待値の計算が含まれます。指示関数は、満期時にオプションがイン・ザ・マネーであるかどうかを表します。2番目の部分では、株価が行使価格よりも大きい確率を計算します。これは方程式を変形し、累積標準正規分布関数を使用することで行うことができます。

コールオプションのブラック・ショールズ公式の導出

これらの手順に従うことで、コールオプションのブラック・ショールズ公式の導出方法を示します。このアプローチは、偏微分方程式を解くよりも簡単であり、オプション価格の直接的な計算が可能です。公式の第1項は関数の積分、第2項はオプションがイン・ザ・マネーである確率を使用して計算することができます。全体として、この方法はリスク中立価格を用いてブラック・ショールズモデルにおけるオプションの価格設定を信頼性のある方法で行うことができます。

まとめ

ブラック・ショールズモデルにおけるコールオプションの価格設定について説明しました。この手法は、リスク中立価格を用いてオプションの価格を計算するための簡単な方法であり、偏微分方程式を解くよりも簡便です。公式の第1項は関数の積分、第2項はオプションがイン・ザ・マネーである確率を使用して計算することができます。

▼今回の動画

編集後記

▼ライターの学び

この記事を読んで、ブラック・ショールズモデルにおけるコールオプションの価格設定方法について学びました。また、オプション価格の計算にはリスク中立価格を使用することが重要であることを理解しました。

▼今日からやってみよう

今日から、ブラック・ショールズモデルにおけるコールオプションの価格設定を実践してみましょう!リスク中立価格を用いてオプション価格を計算することができます。