ポートフォリオ感度のヘッジ

カリフォルニア工科大学のYoutube動画「ポートフォリオ感度のヘッジ」について要点と要約をまとめました

3つの要点

- 要点1

ポートフォリオ感度のヘッジの概念とギリシャの重要性 - 要点2

デルタ、シータ、ガンマの役割とリスクへの影響 - 要点3

感度の制御とリスク軽減の方法

要約

ポートフォリオ感度のヘッジについて

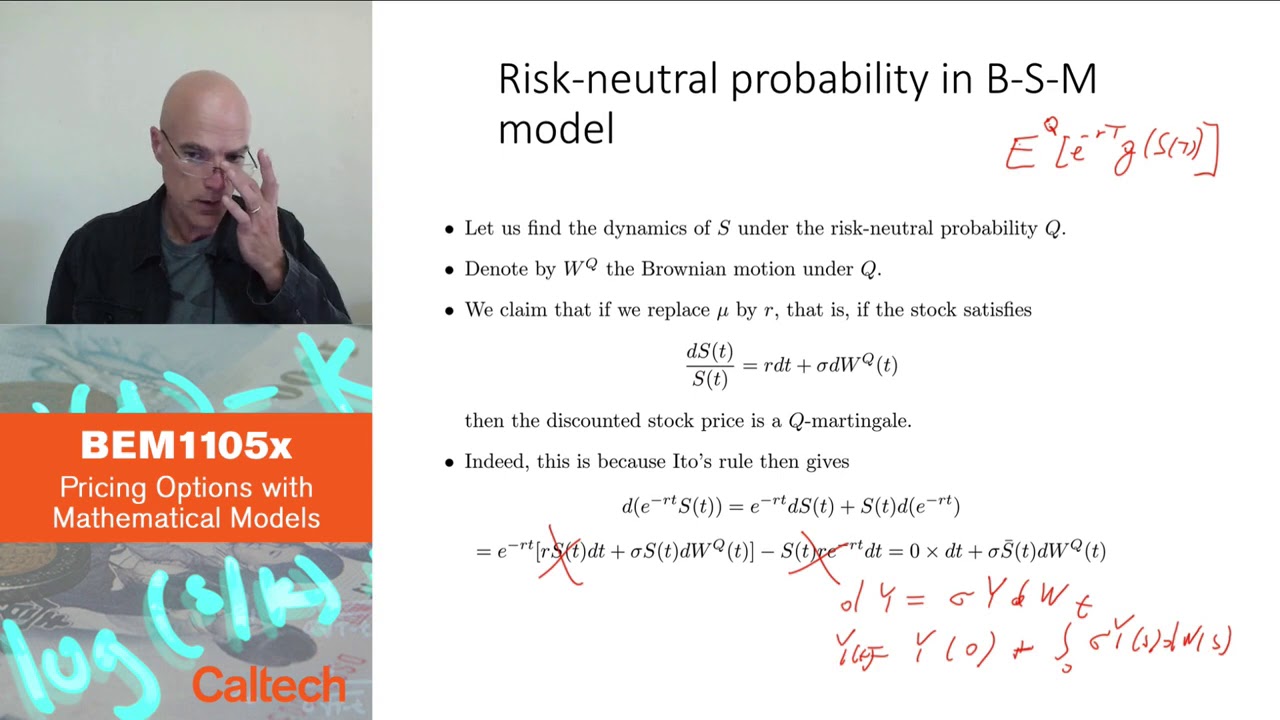

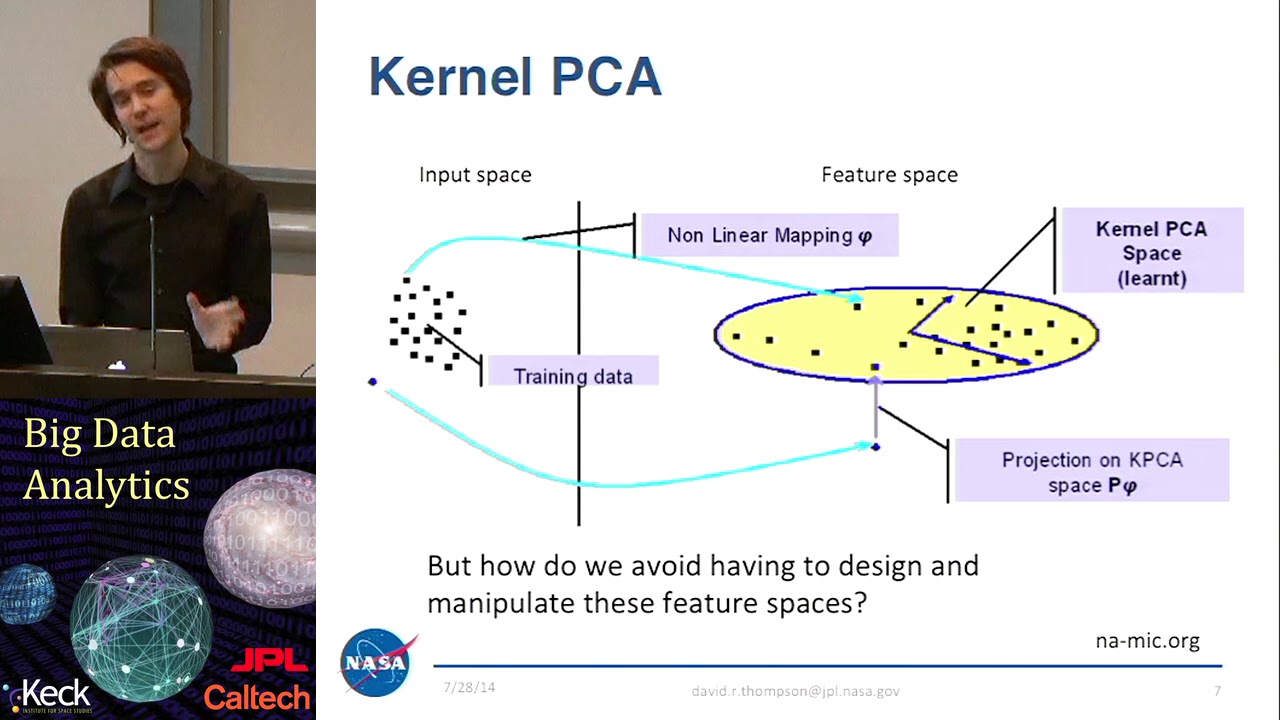

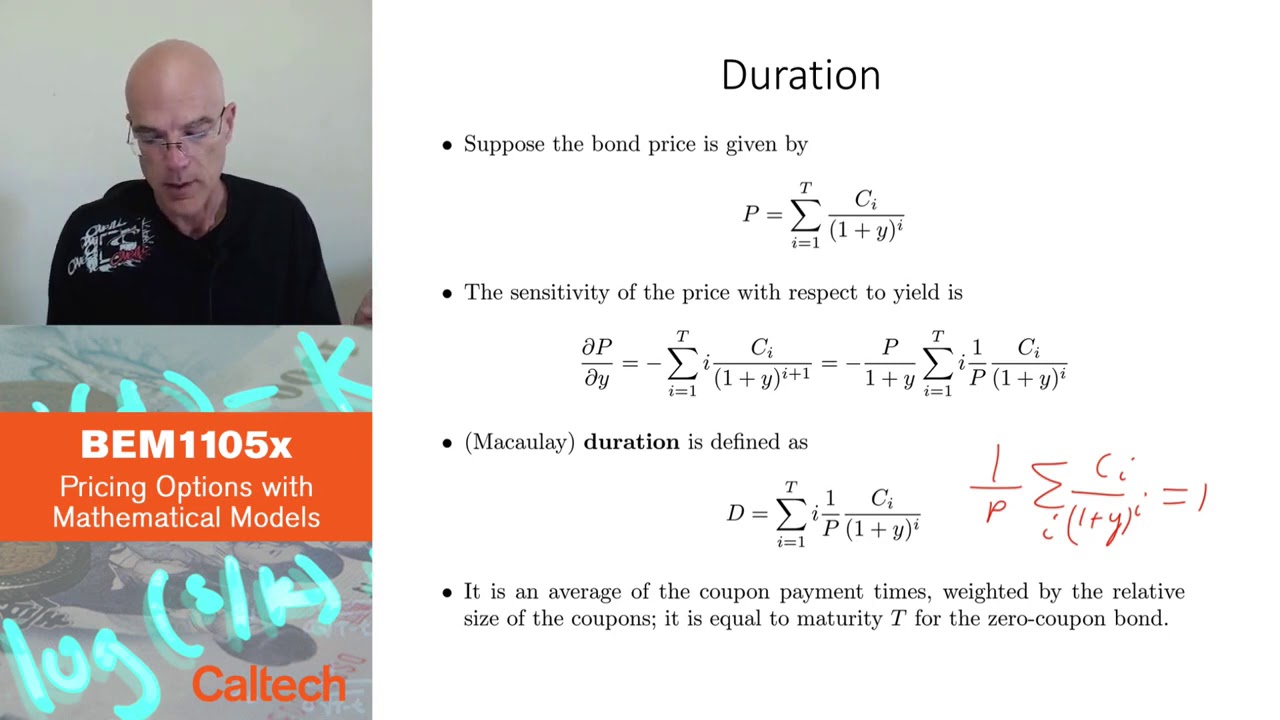

このスピーチでは、複数のオプションと資産から成るポートフォリオのリスクを軽減する方法として、ポートフォリオ感度のヘッジの概念について議論しました。目標は、株価、優先権の期間、ボラティリティ、および利子率などの基礎となる要素の変化に対するポートフォリオの感度を最小限に抑えることです。これらの感度は、ギリシャとも呼ばれ、これらの要素に関してポートフォリオの数学的な導関数として測定されます。

デルタ、シータ、ガンマの重要性

デルタ、シータ、ガンマは、オプション価格設定における3つの重要な感度です。デルタは、基礎となる資産に対するポートフォリオの相対的な変化を測定し、シータは時間に対するポートフォリオの変化を測定し、ガンマはデルタに対する基礎となる資産の導関数を測定します。これらの感度をゼロに近づけることは、リスクを最小限に抑え、頻繁な取引を避けるために重要です。高いガンマ(正または負)は、基礎となる資産の変動に対する高い感度を示し、頻繁な取引と増加したリスクをもたらす可能性があります。

感度を通じたリスクの制御

デルタ、シータ、ガンマなど、さまざまな要素に対するポートフォリオの数学的な導関数を制御することで、ポートフォリオのリスクを制御および軽減することが可能です。ただし、すべての感度を同時にゼロに保つことは、リスクフリーな銀行口座にポートフォリオ全体を投資する場合を除いて、常に可能ではありません。それにもかかわらず、これらの感度を理解し、管理することは、ポートフォリオ全体のリスクを軽減するのに役立ちます。

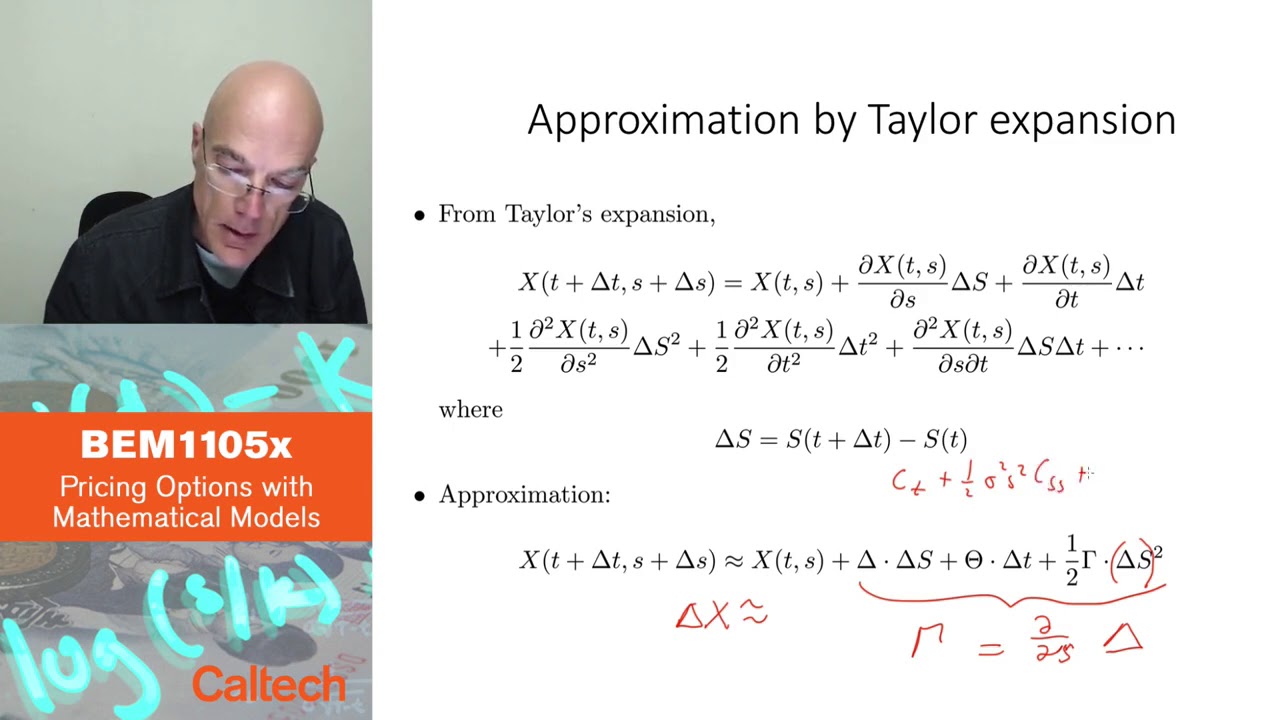

近似原理と結論

ポートフォリオ感度のヘッジの背後にある主なアイデアは、近似原理にあります。これにより、ポートフォリオの基礎となる資産と時間に関する導関数の一次および二次導関数に基づいて、ポートフォリオの変化を推定することができます。凸性を示す正のガンマは一般的に望ましいものであり、ポートフォリオ価値の正の変化に寄与します。一方、凹性を示す負のガンマは、ポートフォリオ価値の負の変化を引き起こす可能性があるため、好ましくありません。全体的に、ポートフォリオ感度のヘッジは、オプションと資産のポートフォリオのリスクを管理するための実践的なアプローチを提供します。

▼今回の動画

編集後記

▼ライターの学び

ポートフォリオ感度のヘッジについて学びました!ギリシャという数学的な導関数を通じて、ポートフォリオのリスクを制御する方法を知りました。

▼今日からやってみよう

今日からポートフォリオの感度を理解し、リスクを軽減するためにデルタ、シータ、ガンマを監視しましょう。また、凸性と凹性のガンマにも注意を払い、ポートフォリオの価値変化に対する影響を考慮しましょう。