スワップとその目的の理解

カリフォルニア工科大学のYoutube動画「スワップとその目的の理解」について要点と要約をまとめました

3つの要点

- 要点1

スワップは、指定された時期において支払いの交換を行う契約であり、固定された支払いを希望する個人や企業にとって有用です。 - 要点2

スワップは、市場の不完全性、規制、および当事者が直面する異なる状況によって生じます。 - 要点3

スワップは、異なる市場での企業にとって比較優位性を提供し、借入コストを低減し、潜在的な利益を共有することができます。

要約

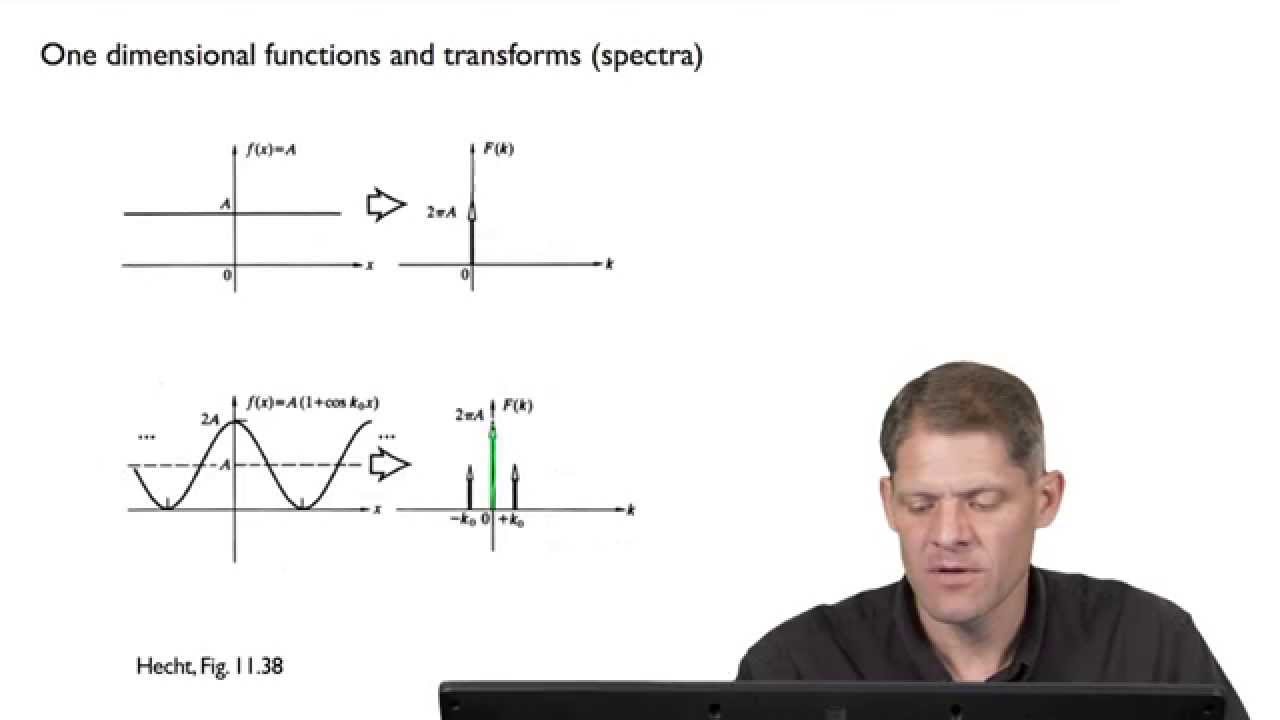

スワップとは何ですか?

スワップは、指定された時期において2つの当事者間で支払いの交換を行う契約の一種です。一般的な例として、利率スワップがあります。この場合、一方の当事者は固定利率を支払い、もう一方は市場金利に基づく変動利率を支払います。スワップは、予測不可能な支払いよりも固定された支払いを希望する個人や企業にとって有用です。

スワップを行う理由

スワップは、市場の不完全性や当事者が直面する異なる状況によって生じます。例えば、規制によって特定の投資が必要とされたり、制約が課されたりする場合、スワップは有益です。現実の例として、年金基金は新たな規制により、固定収益証券への投資を増やす必要がありました。株式を売却する代わりに、彼らはスワップを行い、株式の利益や損失を固定収益のリターンと交換しました。

スワップにおける比較優位性

スワップは、異なる市場での企業にとって比較優位性を提供することがあります。例えば、米国の企業が豪ドルを借りる必要がある場合、豪州の企業が米ドルを借りる必要がある場合、スワップは中間銀行を介して取り決めることができます。金利を交換することで、両社は借入コストを低減し、潜在的な利益を共有することができます。ただし、デフォルトの可能性を考慮することも重要です。デフォルトする当事者は、予想される利益に影響を与える可能性があります。

スワップの他の用途

スワップは、様々なシナリオで使用することができます。例えば、特定の条件下で株式を保有する慈善団体は、株式の利益や損失とS&P 500指数のリターンとの交換を行うことができます。同様に、報酬の一環として企業の株式を受け取る役員は、スワップを利用してポートフォリオを多様化することができます。ただし、一部の企業では役員がこのようなスワップに参加することを許可していないことに注意する必要があります。

▼今回の動画

編集後記

▼ライターの学び

スワップについて学びました!スワップは、予測不可能な支払いよりも固定された支払いを希望する個人や企業にとって有用です。また、スワップは異なる市場での企業にとって比較優位性を提供し、借入コストを低減し、潜在的な利益を共有することができます。

▼今日からやってみよう

今日からスワップについてもっと学び、自分の金融戦略に取り入れてみましょう!スワップの利用によって、固定された支払いを得ることができ、異なる市場での企業にとって比較優位性を生み出すことができます。