資産価格の基本定理

カリフォルニア工科大学のYoutube動画「資産価格の基本定理」について要点と要約をまとめました

3つの要点

- 要点1

裁定取引、リスクニュートラル測度、無裁定の関係 - 要点2

完全市場と不完全市場の違い - 要点3

価格の計算方法とブラック・ショールズ・メルトンモデル

要約

資産価格の基本定理とは

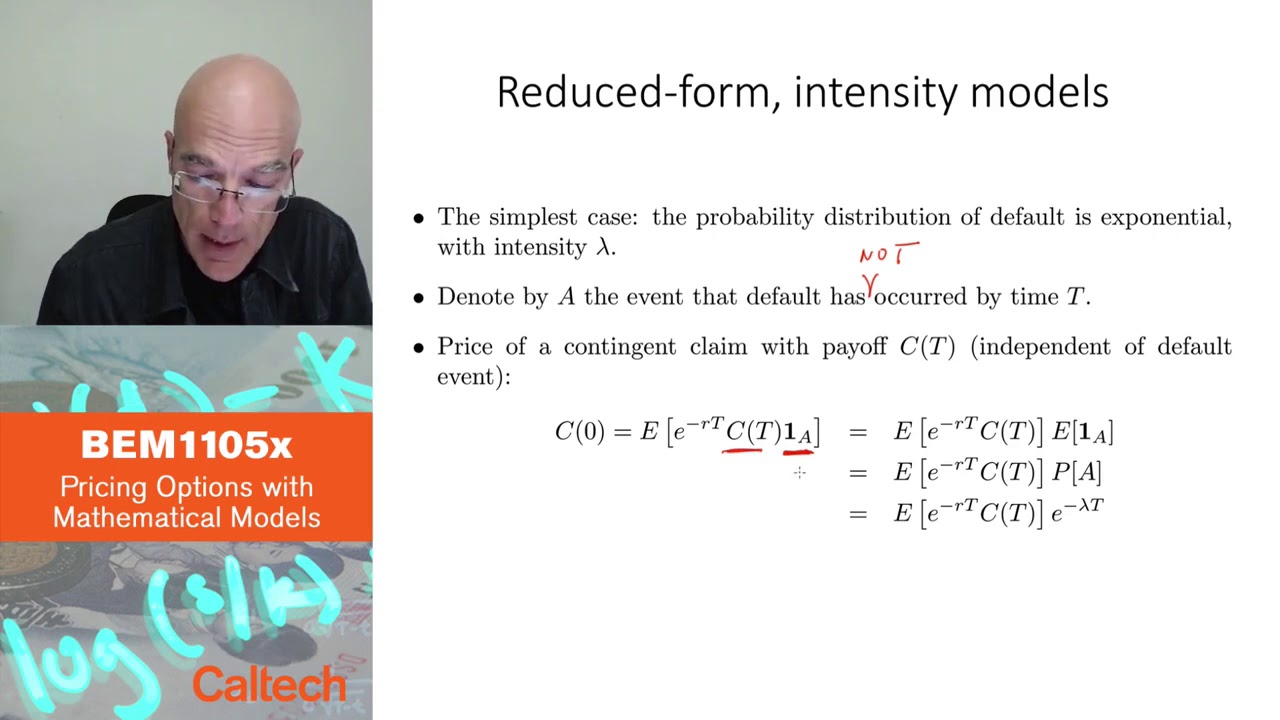

資産価格とデリバティブ価格において、資産価格の基本定理として知られる2つのグローバルレベルの定理が存在します。これらの定理は、金融モデルにおける裁定取引、リスクニュートラル測度、無裁定の関係を確立します。モデルにおいて無裁定が存在することは、少なくとも1つのリスクニュートラル測度が存在することと同等であり、市場の研究には欠かせません。

完全市場と不完全市場

第1の定理では、無裁定のモデルは完全市場と不完全市場に分けられます。完全市場では、任意のランダムなペイオフを複製することができ、デリバティブや資産ごとに1つのリスクニュートラル測度と価格が存在します。一方、不完全市場では、複数のリスクニュートラル測度と無裁定価格の範囲が存在し、状況がより明確でなくなります。しかし、実際の価格設定では、完全市場と同様の方法で行われることが多いです。

完全市場と不完全市場における価格の計算

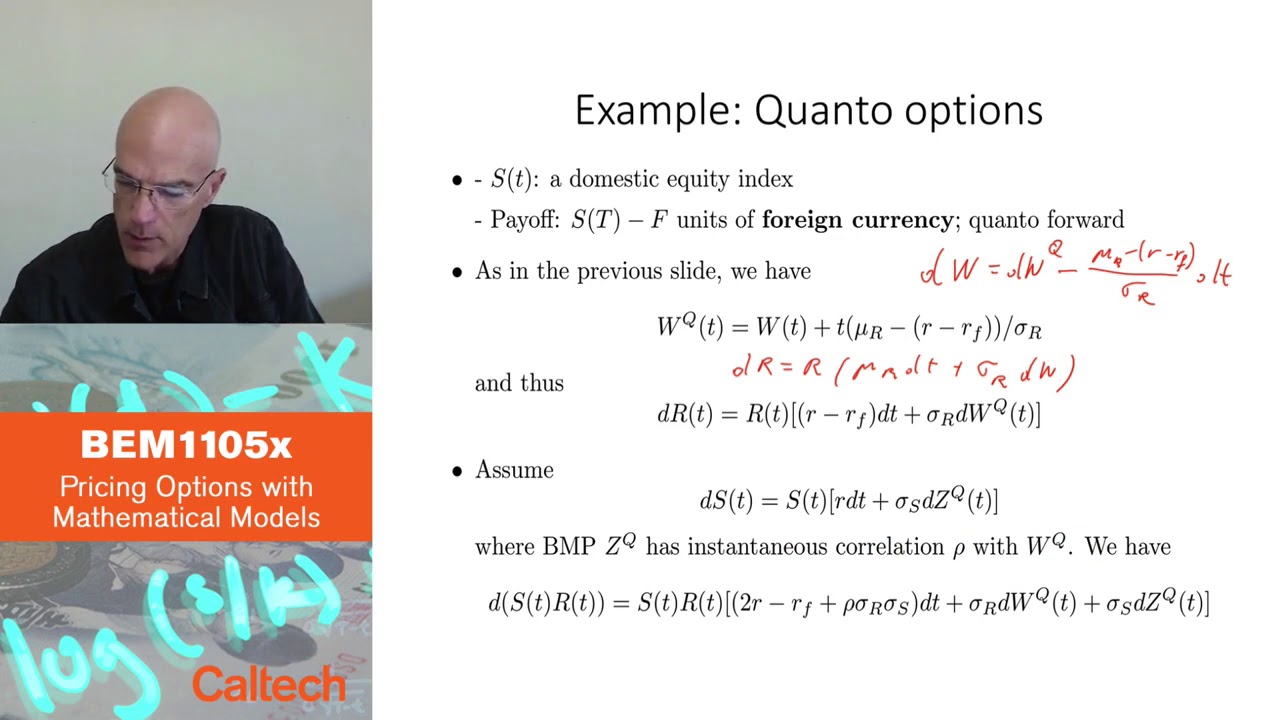

第2の定理では、完全市場と不完全市場の両方で価格を計算する方法が説明されています。どちらの場合でも、リスクニュートラル確率の割引ペイオフの期待値アプローチが使用されます。連続時間モデルであるブラック・ショールズ・メルトンモデルでは、価格は偏微分方程式の解として計算されます。不完全市場では、無裁定価格の範囲が広がり、入札-提示の差と似たような形になります。

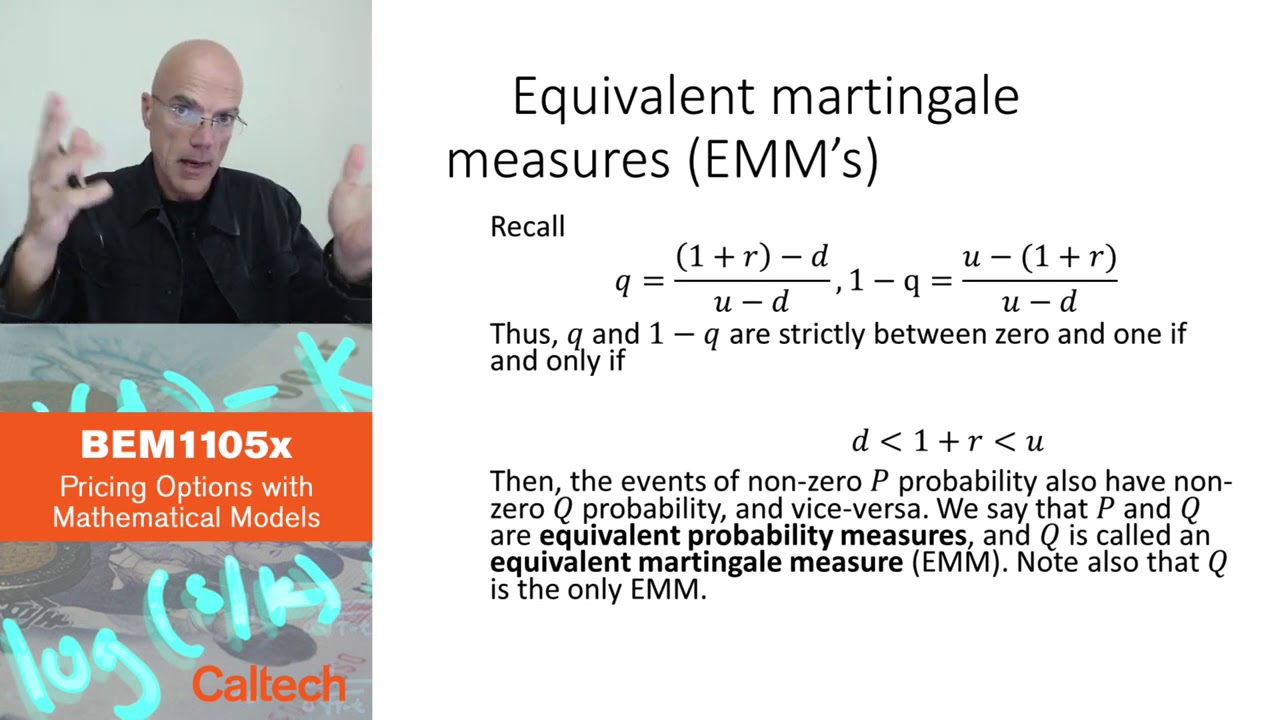

同等のマルチンゲール測度

同等のマルチンゲール測度(EMM)は、バイナリ単一期間モデルにおいて元の確率と同等の確率測度として導入されます。これらの測度は、株式のリスクニュートラル世界にランダム性が存在し、無裁定条件を満たすことを保証します。小文字のqと大文字のQの表記は、特定の確率と全体のグローバル確率を表すために使用されます。

▼今回の動画

編集後記

▼ライターの学び

裁定取引、リスクニュートラル測度、無裁定の関係について学びました。金融モデルにおいては、無裁定が重要であり、リスクニュートラル測度の存在が必要です。

▼今日からやってみよう

今日から価格の計算方法を学んで実践してみましょう!ブラック・ショールズ・メルトンモデルを使って価格を計算することができます。