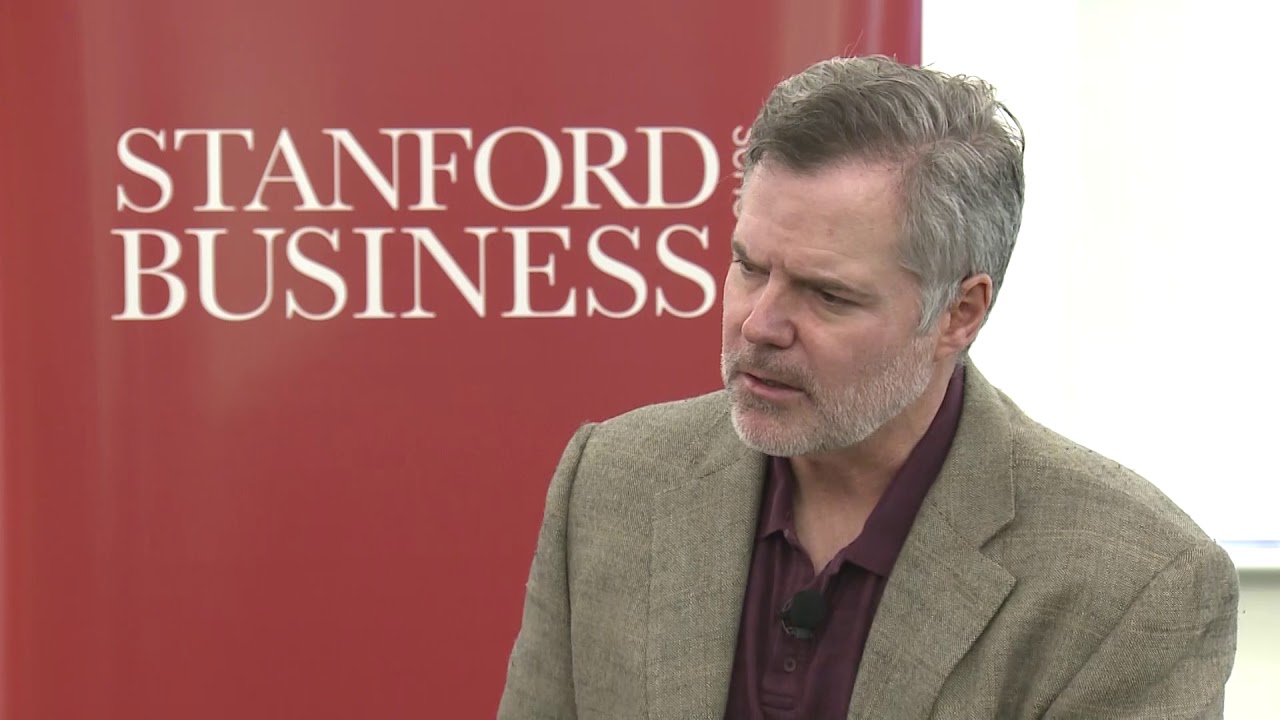

効率的市場仮説と共同基金マネージャーのスキル

スタンフォード経営大学院のYoutube動画「効率的市場仮説と共同基金マネージャーのスキル」について要点と要約をまとめました

3つの要点

- 要点1

効率的市場仮説では、企業への投資の収益はそのリスクによって決まるとされています。 - 要点2

共同基金マネージャーがスキルを持たないという信念は、マイクロ経済学の原則と矛盾しています。 - 要点3

投資家の競争は共同基金マネージャーのパフォーマンスに影響を与え、市場に一貫して勝つことが困難になります。

要約

効率的市場仮説について

1960年代初頭に、効率的市場仮説が提唱されました。この仮説は、企業の株式への投資は企業の品質ではなく、そのリスクによって決まるというものです。この仮説は、良い企業は良い投資先であるという信念に挑戦しました。共同基金マネージャーに関する研究でも、彼らはランダムに株式を選ぶことと同じくらいの収益を上げることができないことがわかり、この仮説は支持されました。

共同基金マネージャーのスキルに関する誤った見解

共同基金マネージャーにはスキルがないという見解は、マイクロ経済学の原則と矛盾しています。マイクロ経済学では、希少なスキルを持つ人々は経済的な利益を得ることができるとされています。もし共同基金マネージャーが本当にスキルを持たないのであれば、誰でも共同基金マネージャーになり、特別なスキルなしでお金を稼ぐことができるということになります。

競争が共同基金マネージャーのパフォーマンスに与える影響

スキルを持つマネージャーを持つ共同基金への投資家の競争は、資金の流入を引き起こします。しかし、資金が増えるにつれて、マネージャーは市場に勝つことが困難になり、そのアルファが減少します。最終的には、共同基金の収益が市場と同じになると、人々は投資をやめます。これは、マネージャーの市場での収益が彼らのスキルレベルを正確に測定していないことを示しています。

共同基金マネージャーのスキルの測定

共同基金マネージャーのスキルを測定するためには、マネージャーが自身と投資家にもたらす総収益を考慮する必要があります。これには、彼らが得る手数料と、総資産に乗じたアルファが含まれます。この測定を用いると、平均的な共同基金マネージャーは高いスキルを持っており、年間約200万ドルを追加しています。彼らのパフォーマンスが複数年にわたって持続していることから、彼らのスキルは単なる運によるものではないと言えます。

▼今回の動画

編集後記

▼ライターの学び

共同基金マネージャーのスキルは、総収益を考慮することで測定することができます。また、平均的な共同基金マネージャーは高いスキルを持っており、そのパフォーマンスは運だけではなく持続的なものです。

▼今日からやってみよう

今日から共同基金への投資を考える際には、企業のリスクを重視することが重要です。また、共同基金マネージャーの過去のパフォーマンスを確認し、持続的なスキルを持っているかを判断することも大切です。